Exact, par contre je pense que l application du taux negatif voire a zero est i minent… a suivre mais meme si cela se concretise car ils n ont pas le choix la question des prets en chf pour des residences en zone euro reste ouverte avec des problemes a venir que ce soit en termes de cours de change ou de revente en euros en zone euros…pour certains c est inextricable et la responsabilite sociale et economique des banques dans ce contexte est incontestable, les repercusions vont bien au dela des situations de chacun et vont polluer le marche local soit en laissant les prix au dela du marche soit en ruinant certains ici et la dont personne n aura pitie tant le sort des frontaliers ne fait pas pleurer dans les chaumieres ni devant les juges bien francais.

Le temps des palabres est écoulé.

Les banques incriminées ont largement eu le temps de revoir leur position.

Elles n’en n’ont rien fait.

Bonjour jeanne entietement d’accord avec vous.Ecrivez moi sur eric. flocon@free.fr et je pourrais vous en dire plus

Je pense comme Jeanne…

Bonjour,

je ne suis pas sûr de comprendre. Quel est le lien entre les taux d’intérêt et les taux de changes CHF vs euros? et quels problèmes sont à venir? si on se souci peu du cas des frontaliers sur les taux de change, que risquent les banques, et pourquoi se feraient-elles du souci. Pourriez vous élaborer sur le sujet? merci

il y a un risque (latent mais qui peut se realiser) de negative equity en cas d’interruption du pret si le cours du CHF etait bien plus faible au debut du pret qu’au moment de l’interruption.

les causes de l’interruption sont multiples

- vente de bien

- sinistre (incendie) donnant lieu a une indemnisation complete d el’assurance, souvent déléguée et souvent en euros avec une couverture de change de 5 à 25%…mais pas 50%

- fin des salaires en CHF et conversion en euros du pret ou change subi chaque mois pour absorber la mensualité…

ces cas peuvent mener a des capitaux restant du supérieurs a la valeur du bien…

beaucoup de prets de 2006-2008 ont été accordés avec 1€ à 1.6CHF. la majorité des prets ne vivent pas plus de 10 ans (meme si au départ ils sont fait pour durer 15-20-25 ans).

donc statistiquement, on devrait voir de plus en plus de cas de ce type…

bien sur, ceux qui peuvent eviteront d’interrompre le pret (et neutraliseront le risque) mais les aléas de la vie (professionnels, ou matrimoniaux) font que parfois ils n’auront pas le choix.

et dans les cas les plus extremes, la banque risque de ne pas recuperer « toutes » ses billes…

Exact JPM et c’est mon cas comme celui d’une majorité silencieuse qui cherche à s’en sortir.

Mais comme déja évoqué le sujet des échanges ici doit rester le Libor Je peux dire deja de source sure que les banques vont être obligées d 'appliquer les conditions contractuelles ce qui va allèger certains par une diminution parfois substantielle des mensualités et pour un moment parce que les taux négatifs pour la Suisse ce n’est que le début.

Il reste le problème de fond, et effectivement les situations évoquées par JPM sont nombreuses et réelles et chacun essaie de s 'en sortir dans son coin. Je propose un nouveau sujet de discussion sur le fond, la bataille sera plus difficile mais néanmoins fondée du fait de la vente systématique des prêts en chf pour les frontaliers parfois et souvent pour leur résidence principale, en zone euro ce qui est un non sens (un frontalier au chomage se retrouve chez Pole Emploi). Clairement une action de groupe pour renégocier le taux de change me parait logique surtout en cas de situations personnelles modifiées de façon significative entre l’octroi du prêt et son échéance finale. L’anticipation par les banques s’est limitée à nous faire signer des papiers sur les risques de change mais nous ont ils vraiment proposé des prêts en euros avec un comparatif, une projection? Ce n’est pas mon cas. Se poseront beaucoup de questions, dont comment évaluer le taux de négociation, le droit etc…étant personnellement confronté à ce problème ce n’est pas les idees qui me manquent…j’ai bien creusé la question depuis un moment, outre leur responsabilité de conseil, les banques dans la plupart des cas ont déja couvert le risque de change au moment de l’octroi du prêt sans vous le proposer d’ailleurs. Il s’agit d’une opération spéculative pour le particulier à la limite du code…

La dernière farce de BNP Paribas : dernier échéancier reçu avec un taux (faux) de 0,0001% alors que le précédent avait un taux (faux) de 0 % ! Ils arrivent donc à faire des erreurs, dans leur erreur.

(Dans leurs cactus, il doit y avoir des cactus !)

Le but caché ? Me faire payer… 0,33 centimes d’intérêts par mois ?

Bref, BNP apporte (une fois de plus !) de l’eau à mon moulin. Le tribunal appréciera l’amateurisme des « experts crédits » de BNP Paribas et la manière avec laquelle ils appliquent leur « expertise des sciences mathématiques » (Rappel : TAUX = LIBOR + MARGE, c’est du niveau CE2).

J’ai beau tourner le problème dans tous les sens, pas moyen pour mon « simple » cerveau de savoir comment ce taux de 0,0001% a été « calculé » !

Je me joins à vous pour des échanges sur le sujet précis du risque lié aux taux de change. Nous pouvons débuter un nouveau fil de discussion comme proposé plus haut.

J’ai quelques contacts qui vont me trouver des avocats spécialisés dans la finance et dans ce type précis de cas, en particulier ceux qui sont en mesure de démontrer que les banques étaient parfaitement au courant des risques que nous encourions, mais qui ont omis de nous les communiquer.

Par contre il vaut mieux être plusieurs dans le même cas pour payer les frais élevés de ces conseils légaux.

Les chances d’obtenir gain de cause sont plus fortes si au moment de signer, vous n’aviez pas de connaissances approfondies du monde de la finance.

J’en suis.

Tu peux me contacter en msg privé.

Maxime

Je ne sais pas si qqun a déjà mis ce lien.

http://www.alternatives-economiques.fr/l-histoire-du-taux-l-interet-negatif_fr_art_124_12467.html

C’est un article de 1999, dans lequel est écrit : La Banque centrale suisse avait brièvement introduit des taux d’intérêt négatifs dans les années 70 afin de décourager les entrées de capitaux.

je suis partant pour un pot commun, pour payer un spécialiste de la question, qui peut servir de négociation ou action en justice…

Je suis partante, envoyons le sujet je propose

‹ renégocier et arrêter le taux de change de son prêt en chf ›’

et raisonnablement je pense qu’on pourrait commencer par discuter avec un taux du niveau du taux plancher avant janvier 2015. Même pour ceux ou celles qui travaillent dans les banques, la finance c’est encore autre chose, et même pour eux, ce sont les décisionnaires des banques dans leur stratégie de vente de prêt en chf en masse qui devaient anticiper . Je suis pratiquement sure que les banques ont anticipé dans leurs livres avec des couvertures, c’est simple elle nous ont fait acheter le taux de change fixe au moment de la mise en place du pret et ont vendu la position inverse en cours flottant sur plusieurs termes peut être meme à terme ouvert. Vous avez acheté vos CHF à 1.59 disons en 2009, les banques se sont couvertes avec un taux flottant aujourd’hui de 1.04, mais vous pas ! si vous vendez votre maison vous rembourserez vos francs suisses en les rachetant à 1.04…au début on tente la négociation chacun avec sa banque, après on passe à l’action judiciaire en commun, à mon avis il y a plusieurs failles de la part des banques à exploiter dans ce contexte mais c’est mieux si nous sommes nombreux.

On s’entend que je répondais au message de Jeanne et Jpm qui parlent de nos pertes dues aux variations de taux de change (qui est un problème différent du taux libor négatif).

Je viens d’ouvrir un nouveau fil EUR/CHF: renégocier et arrêter le taux de change de son prêt en chf où nous pouvons échanger sur ce sujet spécifique (et ne plus « polluer » le fil sur le libor… Désolé…)

parfait ! j’y vais de suite

ca peut être utile!!

Vous le savez : les banques ont une forte capacité de lobbying.

Officiellement, elle sont muettes.

Mais elles ne restent pas immobiles !

Nous avons quelques informations, suivez-moi.

Aujourd’hui, leur priorité, ce sont les emprunts toxiques consenties aux collectivités. En décembre 2013, elles ont tout fait pour que, dans la loi de finance 2014, leurs fautes soient amnistiées.

Cela ne concerne que les crédits consentis aux collectivités locales. Et pas les crédits pour les particuliers ou les SCI familiales.

Pourquoi cette priorité ?

Après une condamnation retentissante, le 8 février 2013 au TGI de Nanterre, où Dexia perd pour une erreur de TEG, plus de 300 collectivités ont ensuite immédiatement attaqués pour vice de forme.

A la clé ? Plusieurs milliards !

Lien vers cette information.

Le Conseil Constitutionnel a retoqué ce projet d’amnistie.

Pensez-vous vraiment que les banques allaient en rester là ?

Non, bien sûr.

Nous savions qu’une rumeur persistante courrait sur le fait que le gouvernement tenterait de faire passer cette amnistie. Par voie d’ordonnance.

Qui se substituerait à une loi et au véto du Conseil Constitutionnel.

Il l’a fait par cette loi le 29 juillet 2014 : lien vers cette information.

Mais la bataille n’est pas finie : les collectivités locales font appel à Bruxelles de ce décret.

Vous me direz, " cela ne me concerne pas moi. J’ai le temps de mener ma contestation ".

NON, désolé de vous décevoir.

La seconde étape du lobbying bancaire va sans doute consister à se faire également amnistier pour les prêts immobiliers des particuliers et des SCI familiales. Voire en même temps, ce qui serait plus simple…

Car ils courent un risque majeur, systémique. Là, c’est près de 1,4 millions d’emprunteurs qui peuvent attaquer leurs banques.

Mais ils savent que les particuliers sont longs à agir. Ne leur donnez pas raison ! Ils en jouent.

Alors, comment agir efficacement ?

Déjà, savoir si votre crédit est concerné. Dans un cas sur deux, c’est le cas. Soyez fixé au plus vite.

Ensuite, très rapidement, envoyez une lettre recommandée à votre banque.

Puis, très rapidement, procédez à une assignation au Tribunal de Grande Instance.

Voilà, c’est l’essentiel. Sans même parler de réparation. Car elle vous est dû.

Ainsi, vous aurez bloqué et acté l’erreur. Et votre contestation. Ceci même si une loi d’amnistie venait à passer, vous faites partie des cas où les banques seront obligés de réparer.

La loi d’amnistie ne concernerait que les contestations postérieures, qui deviendraient, elles, mais seulement elles, caduques.

Pas la vôtre, la date de réception de votre assignation au TGI vous place à une période où l’erreur est encore condamnable. Une amnistie ne peut être rétroactive à l’action menée (Convention européenne des droits de l’homme, article 1er du Protocole1).

Voilà, vous comprenez bien l’enjeu.

Ne tardez plus, faites diagnostiquer immédiatement votre crédit.

Un simple geste suffit : envoyez-nous votre contrat de prêt.

Vous n’avez rien à perdre. Demain, il sera trop tard.

Vous avez tout à y gagner :

Je Commande Mon Diagnostic-Détection et Compte-rendu d’experts

A très bientôt,

Les Expertiseurs du Crédit

http://expertiseurs-du-credit.fr

J’ai obtenu une réponse de mon directeur d’agence Crédit Mutuel, la voici légèrement commentée :

[quote][Formule d’ouverture d’usage + référence courrier]

Vous nous interrogez sur la valeur de l’index de taux (LIBOR) applicable à votre prêt immobilier. Cela rejoint la problématique posée par un index devenu négatif.

Il y a lieu de revenir sur le contexte, celui de la décision prise par la Banque Nationale Suisse en janvier de cette année qui a eu un effet immédiat à l’égard des frontaliers rémunérés en francs suisses (CHF). Ils ont vu leur pouvoir d’achat croitre du jour au lendemain de l’ordre de 20%.[/quote]

Haha  . Il manque pas de culot lui

. Il manque pas de culot lui  .

.

- Première chose, comme quasiment 30% de mon salaire passe dans le remboursement du prêt, mon accroissement de pouvoir d’achat est moindre qu’à première vue.

- Ensuite, il doit en fumer de la bonne pour oser prétendre que comme je gagne plus d’argent c’est une excuse pour me faire payer ! Mon taux est indexé sur mon pouvoir d’achat maintenant ?

- Quid des gens qui ont un prêt en CHF sans revenus CHF (j’en connais), ça change la donne ?

- Il a visiblement oublié que rammené en Euros mon prêt a aussi pris 20% en valeur, et mon appartement non (c’est le risque de change que je subis, j’ai signé pour en toute connaissance, mais il omet cette « pénalité » dans son raisonnement qui veut me faire passer pour favorisé)

- Dans la situation inverse où mon pouvoir d’achat perdait 20% et mon taux augmentait de 0.8%, il me faisait une fleur sur la la base de son raisonnement actuel ?

Bref ce paragraphe est une vraie blague, le reste est en revanche plus standard avec un air de déjà-vu.

[quote]Certes, un contrat de prêt marque la rencontre de volontés des deux parties, prêteur et emprunteur. Ce faisant, la volonté du Crédit Mutuel n’a jamais été de prêter sur la base d’un index LIBOR devenu négatif.

La situation actuelle, totalement exceptionnelle et imprévisible de boulversement des marchés financiers n’a pas pu être envisagée au moment de la conclusion de votre contrat de prêt. La seule lecture de la clause de variabilité de taux n’apporte donc pas la réponse à votre question, ni dans un sens ni dans l’autre.[/quote]

Le blabla habituel qui vient d’au dessus, je commence à connaitre ce paragraphe par cœur.

Si ça n’était pas leur volonté il fallait le mentionner dans le contrat, et l’imprévisibilité d’une situation déjà vécue il y a 40 ans dans le même contexte, ça tient pas.

Intéressant, on en sait un peu plus sur comment ils fonctionnent, avec l’aveux qu’ils ne savent pas se couvrir. Ceci étant dit, la façon dont ils fonctionnent n’est pas notre problème.

La réponse soulève cependant la question suivante : dans l’éventualité où j’e souscris à un taux fixe et que la banque après un moment n’arrive plus à se refinancer en dessous de ce taux, ils me prêtent à perte ou augmentent mn taux en disant « situation imprévisible » ?

Celui-là aussi je commence à le connaitre  . En l’occurrence mon prêt n’est pas actuellement dans la situation d’un taux d’intérêt négatif, on peut donc appliquer la baisse en restant dans le cadre légal du prêt « à titre onéreux ». De plus, l’article en question ne dit pas si le prêt doit être à titre onéreux dans sa globalité (une fois le capital remboursé entièrement les intérêts versés sur la durée totale sont positifs) ou à l’échéance (intérêts positifs à chaque remboursement de capital).

. En l’occurrence mon prêt n’est pas actuellement dans la situation d’un taux d’intérêt négatif, on peut donc appliquer la baisse en restant dans le cadre légal du prêt « à titre onéreux ». De plus, l’article en question ne dit pas si le prêt doit être à titre onéreux dans sa globalité (une fois le capital remboursé entièrement les intérêts versés sur la durée totale sont positifs) ou à l’échéance (intérêts positifs à chaque remboursement de capital).

[quote]Pour l’ensemble de ces raisons, l’absence d’un index LIBOR CHF positif comme base de référence doit être assimilée à un index de valeur égale à zéro aussi longtemps que perdurera cette situation exceptionnelle.

[Formule de clôture d’usage][/quote]

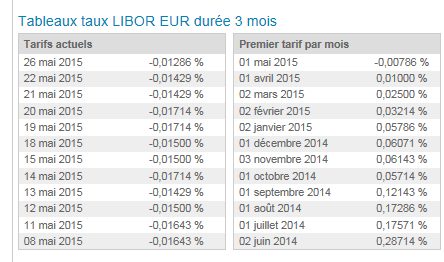

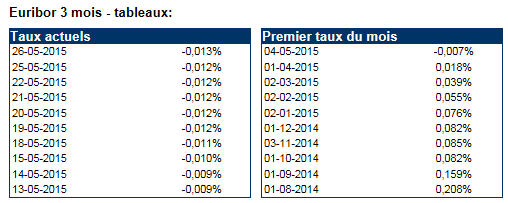

Si une situation perdure, commence à toucher plusieurs indices (voir ci-dessous)… combien de temps est-elle considérée exceptionnelle ?  C’est pas comme si j’avais eu la chance d’être réévalué le seul jour où le seul indice avait été négatif !

C’est pas comme si j’avais eu la chance d’être réévalué le seul jour où le seul indice avait été négatif !

Bref, passage au médiateur (comme mentionné dans mon courrier au directeur, même si je n’en attend pas grand chose), et constitution d’un dossier pour l’ACPR maintenant que j’ai cette réponse ferme.

on entend plus parler de l’ACPR, où en sont-ils avec tous les dossiers qu’ils on reçu?

Pareil pour APLOMB, pas de news.

EDIT : Et bien si ! Merci APLOMB pour les nouvelles !